疫情下预期一季度转亏,坚持长期主义的美团如何应对挑战?

Posted

核 心 要 点

刚刚过去不久的 2020 年冬天,因疫情防控而空旷的街道上,美团骑手成为许多城市最忙碌的人群之一。

受疫情影响,餐厅闭店,线下人流锐减,如西贝、老乡鸡等知名餐饮企业都发出了生存维艰的声音,外卖因而被许多餐厅当做自救手段。尽管如此,作为连接商户和消费者的平台,当线下消费场景遭遇重创,美团依然不可避免的受到巨大影响。

压力之下,美团点评(以下简称美团)于 3 月 30 日公布了 2019 年第四季度及全年业绩。从数据来看,美团交出了一份优秀的成绩单。

2019 年四季度,美团的营收和净利润均超过市场预期。财报显示:

从全年表现来看:

结合四季度和 2019 年全年表现可以看出,美团在本地生活业务上的规模效应和效率提升维持了其在市场竞争中的优势地位。

但疫情带来的冲击也无法忽视,美团在财报中做出的业绩预警显示,预估今年第一季度业绩或亏损,未来几个季度的经营业绩亦会受到不利影响。

短期来看,美团的压力不小。不过,与疫情带来的阶段性负面影响相比,细挖美团财报,更应该关注的趋势藏在美团业务结构调整而带来的营收结构变化上。

疫情期间,美团低调的庆祝了自己的十岁生日。这家经历了多场激烈拼杀而不断壮大的公司,在困难模式中开启了新的十年,接下来的十年会往何处去,从新近发布的财报中已经可以看到端倪。

外卖在转向,新业务展露潜力

回顾美团 2019 年的表现,稳定和增长是关键词。在不断攀升的数字下,美团的营收结构化调整正释放出新的信息。

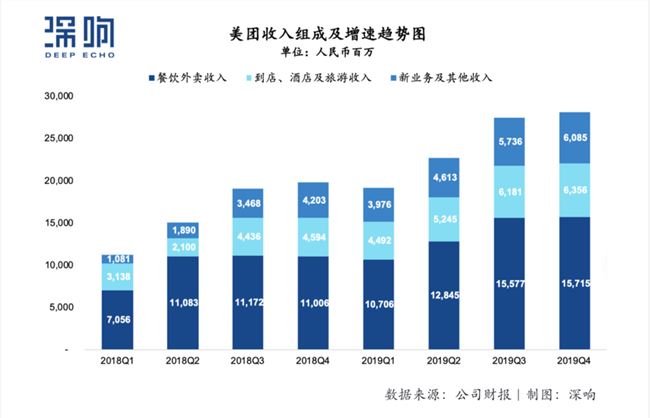

财报显示, 2019 年四季度,美团三大业务板块收入均实现了同比高速增长:

结合美团 2018 年、 2019 年两个财年各季度的财务表现可以看出,美团业务三板斧在收入层面节节攀升。而拆解财报数据可以发现,除了上涨的数字,美团收入结构的变化正在进行。

根据财报披露, 2019 年,餐饮外卖业务的在线营销收入同比增长118.6% ,这显示外卖这一核心业务的收入正在转向营销侧。

支撑外卖业务在线营销收入增长的举措为:优化包括在线营销、生产及运营数字化、聚合支付、食品供应链及金融服务解决方案。基于庞大的流量池,美团帮助数百万家餐厅最大化了线上渠道的曝光率,增加了线上销售额。

到店业务同样如此:根据财报披露, 2019 年到店业务在线营销收入同比增长约55%。

以上变化带来的影响是佣金收入占比下降,在线营销服务收入占比提升。

财报显示, 2019 年,美团佣金收入为 184 亿人民币,占比65.2%,而在线营销服务收入近 50 亿人民币,占比从去年的15.5%提升至17.5%。美团已经显露出以广告收入为核心的电商平台特质。

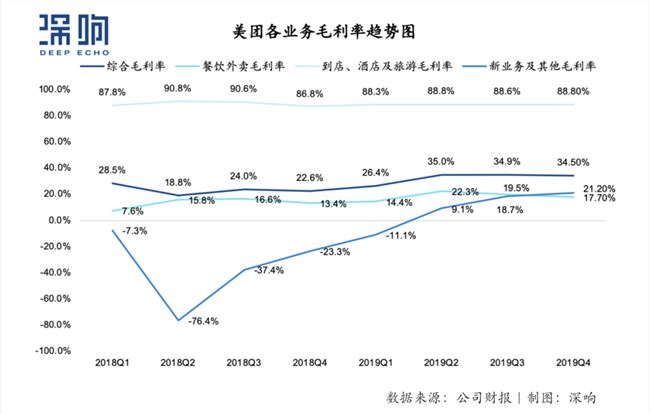

从各业务分部的毛利表现来看,餐饮外卖以及到店和酒旅两大业务板块的毛利维持了比较稳定的水平。

同时,随着美团单车单位效益提升,以及美团网约车通过聚合模式改善经营亏损,新业务及其他分部四季度毛利率由 2018 年的负值23.3%改善为 2019 年的正值21.2%,全年毛利率由 2018 年的负值37.9%改善为 2019 年的正值11.5%。

尤为值得注意的是,疫情之下,到家服务需求呈现爆发式增长,美团新业务板块中的美团闪购与美团买菜两块业务恰好满足相应需求,显示出极大的发展潜力。根据美团 2 月份发布的《 2020 中国春节宅经济大数据》显示,疫情期间,各类调味包销量增加了 8 倍多。

消费者在疫情期间养成的消费习惯,在未来将继续助推美团相关TO C业务的发展。

目前,餐饮外卖业务对毛利的贡献比率在逐渐降低,到店、酒店及旅游业务毛利贡献比率稳中缓降,而新业务及其他分部的毛利贡献比率在迅速提升,整体来看,美团三大业务对毛利的贡献正在趋于更加平衡的状态。

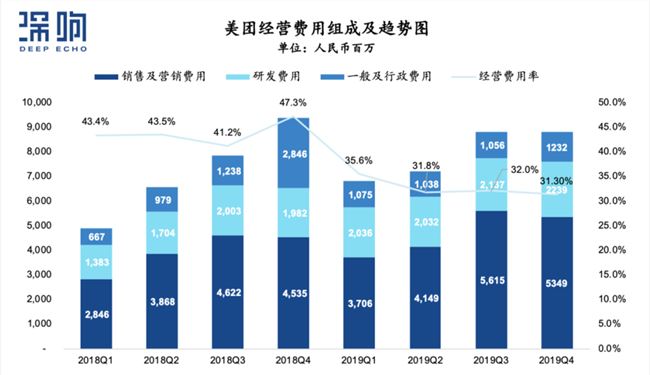

业务保持增长趋势的同时,美团在费用控制上表现突出。财报显示,四季度,美团经营费用率为31.3%,相比去年同期的47.3%和上一季度的32%实现了同比、环比的双双下降。

得益于三大业务板块在收入层面的持续增长、稳定的毛利表现,以及有效的成本控制,美团在营收和盈利能力上实现了同步增长。财报显示,美团第四季度经调整EBITDA为21. 7 亿元,调整后净利润22. 7 亿元。

全年来看:

由三大业务板块构成的三台发动机同时加足马力,美团在 2020 年的表现本应值得期待。但一季度突发的疫情打乱了正常的业务循环,疫情对美团究竟造成了多大影响,疫情之下美团抗风险能力的高低又能反映出这家公司的什么发展方向,成为市场更为关注的话题。

“自损”还是“自救”?

当线下商业因疫情遭遇重创,以本地生活为核心业务的美团受到的影响也不可避免。

疫情期间,美团出台了若干举措,例如:

在收入端受损的情况下,减免佣金及赠送管理系统的做法会导致收入进一步减少,现金净流出加剧,整体成本上升,亏损风险加大,存在较大财务压力。

同时,值得注意的是外卖业务的一个成本大头就是骑手成本。财报显示, 2019 年美团餐饮外卖业务交易金额同比增长38.9%至 3927 亿元。但餐饮外卖的销售成本相比去年增加35.7%,由 329 亿元增加至 446 亿元,这主要是由订单量增加而引发的餐饮外卖骑手成本增加。

2019 年,美团餐饮外卖骑手成本为410. 4 亿。这意味着,美团每天需要给骑手发放1. 1 亿工资。

除了大餐饮品牌能够负担自营配送,中小商家根本没有能力去养骑手——理论上这也不经济不划算,效果也肯定不好。

外卖佣金是由平台使用费、技术服务费和配送服务费三项资费组成,平台使用费和技术服务费整体占比仅有20%,而配送服务费占总佣金费用达82.7%,也就是说佣金超八成用于支付骑手工资。美团的成本压力可想而知。

对此美团并不讳言,其在财报中表示:疫情对美团于 2020 年第一季度的业务产生下行压力;如果随着疫情的持续使得用户需求及商家运营需要更长的时间才能恢复到正常水平,美团于未来几个季度的经营业绩亦会受到不利影响。

3 月 9 日,在疫情防控形势向好的背景下,美团进一步推出春风行动促进消费复苏,具体举措包括全国外卖每月 5 亿元流量红包、 4 亿元商户补贴,助力新老商户复工增收。同时从 3 月起,美团外卖启动“商户伙伴佣金返还计划”,对全国范围内优质餐饮外卖商户、尤其是经营情况受疫情影响较大的商户,按不低于3%~5%的比例返还外卖佣金。

基于财务角度,相关举措会带来的影响清晰可预测,取舍背后,考验的是平台的抗风险能力,以及对短期利益和长期利益的综合考量。

作为平台,美团的角色是连接器,通过连接线下商户和消费者获得营收,与商家彼此相互依存。因此,尽管从财务角度,美团针对疫情推出的系列举措对自身财务表现必定有负面影响,但从更长远的利益出发,只有帮助商家度过寒冬考验,美团未来的发展也才能有更深厚的根基。因此,美团选择牺牲短期利益与商家共度时艰,是为了更为长远的发展。

从过往数据来看,素有地推铁军之称的美团线下团队,已经构成了美团的核心竞争力之一。

财报显示,截至 2019 年 12 月 31 日,美团点评平台的交易用户数目达到4. 5 亿人,同比增长12.5%。平台上活跃商家数目为 620 万。

美团CFO陈少晖解释,餐饮外卖用户数增长,主要归功于低线城市用户的增长,大多数新用户都来自三线及以下城市。

考虑到低线城市餐饮外卖的线上化率还有很大提高可能,美团的增长空间仍未完全释放。

因此,从大盘来看,疫情虽然在短期内对美团造成打击,但美团的基本面仍然稳固,疫情期间看似“自损”的举动实则是围绕长期收益的自救行为,这些举措会进一步加强美团与商家间的联系,巩固其的市场竞争优势。

从圈地战到纵深战略

疫情既带来风险,也带来机遇。

例如特殊时期,美团买菜、美团闪购业务需求爆发,加速了C端业务的拓展速度,也反过来推进了美团在供应链层面的布局。

从美团新业务及其他分部的收入及毛利表现来看,包括C端业务在内的新业务已经释放出潜力,相较疫情带来的阶段性负面影响,这些业务会为美团贡献更大价值。

与 2019 年的好成绩和 2020 年的黑天鹅相比,站在新十年的起跑线上,美团更值得关注的是围绕本地生活业务的底层思考。

围绕三大业务板块,基于“Eat Better, Live Better”的使命,美团已经进行了系列布局。

以上系列举措都是围绕线下商户场景的纵深落地,从中可以窥见美团的战略:深耕本地生活,提升线下数字化水平,进而巩固美团的护城河,拓展业务边界。对这一战略的落地与执行,也是观察美团下一个十年发展路线的核心。

近期,阿里巴巴的多个动作显示出这家互联网巨头正在加大对本地生活的投入,意图挑战美团在市场上的优势地位。

对此,陈少晖在财报电话会议中回应,“竞争不是公司最需要考虑的问题”,因为“我们认为中国的市场巨大,这个行业的发展也正处于初期,欢迎竞争对手的加入,共同加速实现商业化,所有的生态系统伙伴也必将从中获益。”

无论从美团的布局还是阿里本地生活的系列动作都可以看出,本地生活竞争1. 0 时代“圈地战”走向了尾声,接下来,如何为商家赋能,建立能够渗透餐饮产业链、助力行业规模化的能力成为竞争主题。

美团已经并且仍在继续进行投资、布局,比如 3 月初,美团战略领投食材配送企业望家欢农产品集团,便是这一策略的外显。

望家欢业务布局

某种程度上说,围绕行业的纵深布局,会让美团逐渐成为餐饮等行业的基础设施,美团的根基会更深,商业化的空间会更大,抗风险能力会进一步加强。

疫情下,美团的新十年在困难模式中开场迎来大考。而结合美团疫情期间的动作,以及其围绕产业的系列布局,和相关布局带来的影响可以预见,疫情对美团的影响必定是阶段性的。

着眼行业长期利益,“自损”以与行业同舟共济的美团对长期主义的坚持,已经为其的下一个十年打下了根基。这是美团度过危机的底气,也成为其开启新机遇的钥匙。

来源:深响公众号

此文章 短链接: http://dlj.bz/jizfsG